风风雨雨二十多年后,泛海大酒店也变了:一楼游戏厅没有了,包房的格局调整了,也不如往日富丽堂皇了。不复辉煌的,还有泛海大酒店的老板卢志强。

作者 | 陶 婷

山东省潍坊市白浪河畔,有一座名为科技大厦的地标性建筑。

它西靠十笏园,东临白浪河,凭窗眺望,可纵览白浪河水环绕的潍坊全景。因此,它曾被本地人称之为“潍坊第一观景酒店”。

在餐饮部工作的齐飞,早年间总能见到卢老板来这里吃饭、洽谈业务,“他看起来干练、年轻,也不胖。”

齐飞口中的“卢老板”,正是泛海控股集团董事长卢志强。科技大厦后来更名为泛海大酒店,其投资方是泛海集团,这里是卢志强商业梦想开始的地方。

再后来,从酒店辞职离开的齐飞,再也没能见到卢老板。到2015年之时,齐飞倒是经常在互联网上,看到“发福”了的卢老板,此时卢已是大佬背后的大佬。齐飞还看到了“发福”了的泛海:从小小的地产公司,变成了“巨无霸”企业。

时至今日,很难想象,曾经如此风光的卢志强和泛海,这三年来落到四处找钱的境地。在时间换空间的这几年里,债权人、股民、投资人,对泛海的信心和耐心,似乎都消失殆尽了。

对泛海还没有丧失信心的,是泛海的一众高管们。5月9日,就在股票收盘价连续14个交易日低于1元每股,距离连续20个交易日的退市红线一步之遥时,泛海再次公布了公司高管增持公司股份计划和增持行为。

“护盘”行动之下,是泛海股票恐将进入退市整理期的残酷事实。

5月15日,泛海公告披露强制执行事项的进展。其中,泛海武汉公司、大连公司的多项资产被查封冻结3年。这也就意味着,泛海被冻结的资产,又增添一大笔。泛海为何走到今天这一步?

“金融机构排队送钱”

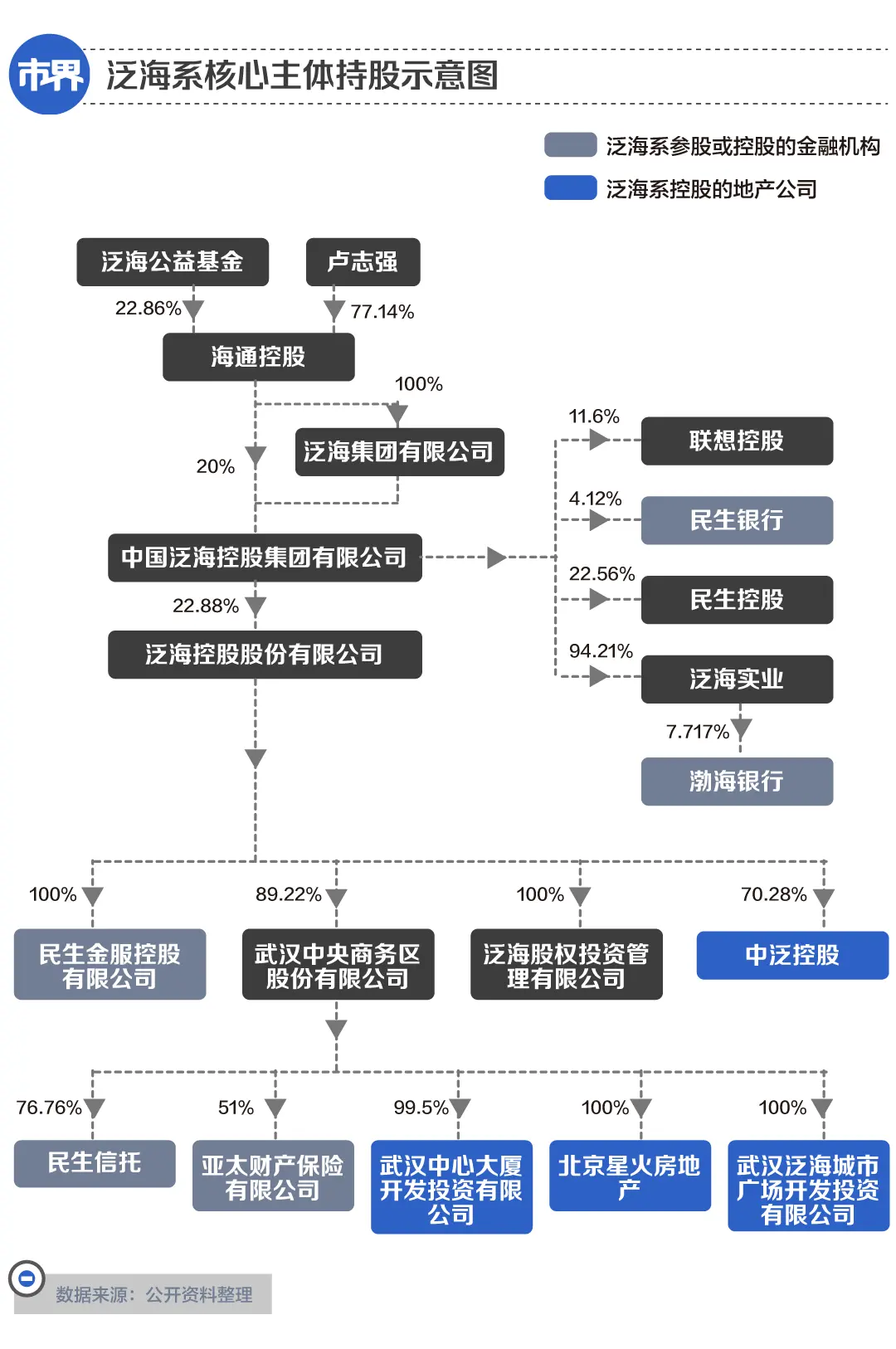

左手地产、右手金融的卢志强,有好多个高光时刻。

一个是2009年,他以300亿元的财富,成为胡润百富榜第5名。一个是2015年6月,泛海的股价,一度涨至19.49元/股的高位。这一年,卢志强以830亿元财富,成为当时的山东首富。一个是2016年,泛海以营收246.71亿元、归母净利润超31亿元,站上历史最高峰。

▲(图表数据截止于2023年5月15日)

那些年的泛海,融资渠道不是一般的“畅通”,“一些金融机构,甚至排着队给泛海送钱。”一名接近泛海的人士告诉「市界」。

彼时,泛海这艘巨轮,看似平稳航行,但实际危机四伏。资深理财师刘金伟,是较早觉察到泛海不对劲的人之一。那是2019年,他的一个机构大客户,买了民生信托永泰、永丰系列的两款产品,金额高达1300万元。很快,刘金伟发现,一方面,泛海的债券价格有很大的波动。另一方面,美国洛杉矶发生一起腐败窝案:该市的一名议员涉嫌从中国房地产企业收受约150万美元的贿赂。泛海被点名了。

更重要的一点是,尽管永泰、永丰都是标准化固定收益产品,且是法律规定及监管机构许可的投资品种,但它们实际的底层资产不明。“一旦风险来袭,这种资金池产品,是很难兑付的。”在刘金伟的提醒下,客户赎回了产品,“(此后)再也没有投资泛海的产品。”

其他的投资人,却没那么幸运了。2020年下半年开始,民生信托、民生财富旗下产品相继爆雷。为什么这两家金融公司会爆雷?这得从它们的运作模式说起。民生财富和民生信托是泛海旗下的两个公司主体,民生财富除了销售自己的产品外,也顺带销售民生信托的产品。

“这些产品,要么是私募,要么是信托。它们向投资人打出低风险、高收益的旗号。资金池产品通过募新还旧的方式,有的用来堵坏账,有的则疑似流向泛海系自身产业,进行自融,成为泛海的提款机。”刘金伟告诉「市界」。

以往,资金池类产品的风险评级较低,一般宣传是R2或R3的风险等级(金融资产风险由低到高的等级为R1-R5)。在2020年之前,信托资金池产品一般都能如期兑付,这也使得投资人产生会永远零风险、高收益,一直完美兑付的幻觉。

“资金池里的钱,信托公司可能拿去兑付关联公司的坏账了,可能给自己的大股东输血了。所以一旦风险发生,信托公司一般很难回笼之前坏账的资金或者起诉信托公司控股股东。”刘金伟继续解释道。

而为了维护刚性兑付的好形象,一些公司会用资金池里的钱,兑付已出现风险的产品。这使得很多投资人即便知道泛海自融,也还是购买这类产品,虽然他们大多数时候并不清楚资金的具体流向。对于泛海系来说,只要源源不断地募集来资金,这个游戏就可以继续下去。

令泛海系没料到的是,环境在变化,政策在收紧。2020年7月31日,资管新规进一步明确,资产管理业务是金融机构的表外业务,金融机构开展资产管理业务时,不得承诺保本保收益;出现兑付困难时,金融机构不得以任何形式垫资兑付。

风向转变下,有投资人观望并犹豫起来,有投资人甚至赎回了产品。就这样,泛海的资金池游戏也行不通了。更令人头疼的还在后头,“泛海系的一些理财产品,很多涉嫌投向自己的项目,比如地产业务,因为是给自己融资,所以没有严格的风险评估与控制体系,比如可能不会去做尽调。这使得风险一直存在。”刘金伟说。

叠加房住不炒的大背景,这个风险在某个时间段集中爆发了。2021年,民生信托踩中了房地产的雷,其投资的宝能、荣盛等一些地产项目接连爆雷。为民生信托提供增信承诺的股东泛海控股,也就被再次拖下了水。

而民生信托在2020年的武汉金凤凰假黄金案中,已经中过招,那一次,大股东泛海控股替民生信托向投资人进行了刚性兑付,这使得泛海控股2020年计提减值损失超过25亿元。这一次,在房企融资渠道收紧的大环境下,本就难以募新还旧的泛海系,没有钱为民生信托的“任性”买单了。

“如果资金池产品无法兑付的话,信托公司和大股东的资金链可能就会断掉。”刘金伟说。果不其然,信托踩雷、融资受限下,“泛海系”的多米诺骨牌被推倒了。自2021年起,泛海和卢志强走上了自救之路。

风起于青萍之末,浪成于微澜之间。在东方三山资产公司的张志伟看来,泛海系坍塌的源头,固然与民生信托的爆雷有关,跟泛海的激进有关,但也与“泛海的产品结构与财务结构不匹配”有关。

这其中的逻辑在于:泛海的地产业务大多是周期长、资金投入大的商业地产,而泛海的金融业务则是发行高息、短期产品募来的钱。“短期的钱覆盖不了长期的投入。”张志伟告诉「市界」。

“我们没有跑路,只有等待”

“我们没有跑路”。在回答债权人孙思的追问时,她的理财师总是很笃定。

的确,泛海系产品爆雷后,泛海并没有躺平,而是成立了三个专项小组:财富兑付工作组、信托产品兑付专项小组、金融组。每个组各有两个新闻发言人。泛海11个高管,主要负责引战(引进战略投资人)、处置、清收工作。据说,卢志强亲自带头主抓善后工作。

泛海当时的态度是:当前公司资金确实相对紧张,旗下所有资产都持开放态度,只要买家合适、价格合适都可以处置。

从事不良资产收购的张志伟,就曾接触过泛海位于杭州的项目。“那会泛海刚爆雷,他们卖掉资产的心很迫切。看起来也还是蛮有拼劲的。”张志伟向「市界」回忆道。

▲(图源/视觉中国)

这两年,泛海已经先后出售了地处武汉的泛海创业中心和地处武汉中央商务区的一宗土地;泛海钓鱼台酒店的部分股份、浙江民生金融中心的部分股份、IDG的部分股份;还有民生银行、民生信托、民生证券等金融资产的部分股权。泛海通过出售资产,总共获取的资金达到300多亿元。

卢志强的态度也还算诚恳。低调且很少发声的他,曾给投资人发过一封信。他说,“我深感内疚,并就此向每一位投资人表示歉意。我经商办企业已经30多年,但对近两年所遇到的困难估计不足。”此后,卢志强还多次强调,自己会争取在2021年7月、10月和12月分期完成还款。

然而,从2022年下半年开始,民生信托、民生财富的兑付工作没了水花。北京的李文告诉「市界」,泛海承诺的每月兑付有时有,有时没有。目前只回来10%。李文买的是民生财富发行的民生尊、泛海尊系列产品,共计500万元。

成都的孙思,则彻底收不到钱了。从2022年9月份开始,“我就再也没收到过兑付了。之前是每个月5000元,目前也才兑付了20%。”孙思购买的是民生信托发行的产品,金额为100万元。

在兑付方面,“泛海现在基本不努力了,内部也没什么管理了。”与泛海经常打交道的资深金融人士冯嘉告诉「市界」,该走的员工已经走了。估计要等监管出手,仅靠泛海自己基本不行。“卢老板个人肯定是想兑付的,但目前形势实在太差,他们有心无力吧。”

首当其冲的,是泛海巨大的债务体量。永拓会计师事务所对泛海控股2022年年报,出具了非标准审计报告。其中提到,截至2022年12月31日,泛海控股未能按期偿还的债务,加上子公司民生信托需要承担赔偿责任的金额,合计526.47亿元。这并不包括其它债务。

泛海有地产和金融两条业务线。地产尽管这些年业务占比下滑,但其在全国各地乃至全球,仍有可观的可建面积。至于金融公司,泛海在2016年就有113家,占比近六成。「市界」通过天眼查发现,泛海控股目前持有实际控制权的公司达到200多家。

拥有众多公司的泛海,在过去的几十年里,是通过内部资产和股权交易、关联担保、内部商品和服务往来、内部借贷等运作方式,对集团进行资金配置的。这也就可以想象,泛海的债务关系有多庞杂,“里边既有民生信托、民生财富,有形形色色的关联公司,以及各种各样的机构投资人、债权人等。”冯嘉解释说。

更令泛海头疼的还在后头。在长达两年多的博弈和等待中,债权人、机构投资人、股民们的耐心,也被消耗殆尽了。“有能力的都在诉讼。”冯嘉告诉「市界」。

此言非虚。泛海控股2023年3月29日公告显示,其12个月内累计诉讼、仲裁的涉案金额合计已达5.9亿元,占到公司最近一期经审计净资产的10.22%。甚至连关联公司也起诉了泛海,比如泛海控股参股的公司民生银行北京分行,以金融借款合同纠纷为由,将泛海位于武汉的几家控股子公司告上了法庭。

这使得泛海大量资产涉案,并因此被冻结查封。仅债权人山东高速,先后申请冻结查封的泛海控股资产估值就接近200亿元。

而泛海被冻结的资产中,不乏一些优质资产。比如泛海持有的民生证券的股份。民生证券是泛海最值钱的金融生意,去年全年实现分仓佣金收入为2.95亿元,比上年同期增加2.38亿元,同比增幅达到418%。

5月15日,泛海公告再次披露强制执行事项的进展。如武汉公司名下的王家墩地区内的三宗地块,大连泛海持有的大连黄金山100%股权及股权收益等,也被查封、冻结了。这也就意味着,泛海被冻结的资产,又多了一大笔。

“资产冻结以后,泛海就不能支配这个资产,比如说卖资产换钱,或者用这个资产去抵押融资。这样的话,就会影响到公司的具体运作。”IPG中国区首席经济学家柏文喜告诉「市界」。

泛海的一名员工,显得很委屈,他告诉「市界」,只有债权人、投资人几方好好协商,泛海才能获得更大的重生几率,而各方闹得鱼死网破,则可能什么也拿不到。

然而,对债权人来说,被套进去的钱,是他们辛辛苦苦挣来的血汗钱,急需泛海给他们一个交代。

“能不能在我有生之年兑付?”

“能不能在我有生之年进行兑付?”在迟迟没有得到最新进展时,孙思曾悲愤地追问她的理财师。“肯定没问题,时间早晚而已。”理财师这样回答孙思。

对于这样的回答,孙思当时是选择相信的。“她(理财师)也很焦虑,我们都无可奈何。”不过,随着理财师的离职,这种信任变得虚无缥缈起来。

理财师们的离职,各有各的原因。“我认识的大部分是做业务端的,很多年就是为了服务客户。从客观角度来看,他们也不愿意离开。但有些人没有发工资了,有些是自己使不上劲了。而有些理财师,也是受害人。”冯嘉告诉「市界」。

比如孙思的理财师。孙思看到,理财师的婆婆也花100万元购买了民生信托的产品。这也是孙思当初相信理财师的很大原因之一。「市界」了解到,很多理财师自持了泛海系产品。

▲(图源/视觉中国)

为什么理财师也会卷入这个旋涡?“他们也不太清楚整个产品方案的运作模式。有些是有底层的,有些是没有底层的。”冯嘉说,实际上,这些底层的投向,似乎没有统一标准。

“不是说这类产品,就一定投向这儿,有可能是中途变更到别处。当年泛海做产品的时候,肯定也不是出于这种考虑,至于钱挪到哪里去了,或者用到哪里了,后面不可控了。”冯嘉认为。

即便这些产品的底层,指向的是泛海的资产,能不能兑付、取得收益与否,还是要看泛海资产出售情况,或者是项目经营状况。如果资产卖出去了或者项目经营的好,那么泛海就有可能给债权人兑付了。反之,则不能。

这从孙思购买的产品上可以佐证。“理财师之前说,因为疫情,她们投在海外的资产,还有很多没有处置,处置一笔就会兑付一笔。”孙思告诉「市界」。

泛海目前的确仍有不少资产,如土地储备总计就有100.49万平方米,项目分别位于武汉、北京、沈阳和美国夏威夷。

问题是,就算泛海的资产没被冻结,在全球主要城市商业地产价格大幅下滑中,即便这个资产再优质,也不大好卖。“泛海的美国地产项目也全都在卖,卖不掉。”一名在美国纽约州的财经博主透露。

从国内来看,在大批房企抛售资产以自救的今天,市面上有太多优质资产了,但能接盘的企业屈指可数。这也就意味着,多次拍胸脯说兑付的卢志强,大概率会食言了。

实际上,胆子大、会钻营的卢志强,曾经不仅不缺钱,还多次充当过“白衣骑士”。比如万达的王健林,就得到卢志强的帮助。在万达商业上市的时候,王健林还特别感谢了卢志强。万达商业上市两年后,卢志强又砸出50个小目标,投资万达影视及青岛东方影都。

▲(图源/视觉中国)

泛海走到今天这一步后,卢志强也不是没找过外援。但其昔日盟友近几年生意都不甚乐观,再加上泛海集团的漏洞实在太大,所以对于卢志强如今所面临的困境,纷纷表示无能为力。

时至今日,卢志强能仰仗的,是跟随他多年的老员工。“留下来的人中,有一些是公司元老,跟老板同甘共苦的人。他们一个月二百也发过,一个月几万也发过。你根本想象不到,感情很深了。”前述接近泛海的人士告诉「市界」。

这些人当中,有泛海控股董事长栾先舟和总裁刘国升。就在几天前,他们开始“护盘”泛海。5月8日,泛海股票收盘价连续13个交易日低于1元每股时,栾先舟与总裁刘国升几乎顶格增持了泛海股票。5月9日,栾先舟、刘国升等8名董监高,再度实施满额增持近400万股。受此影响,泛海股价快速回调,至5月10日,其股价为0.98元每股。在连续15个交易日股价低于1元/股的警戒线之后,5月11日,泛海收盘价重回1元/股的警戒线以上。这也就意味着,泛海暂无退市之虞。至此,想“逆天改命”的泛海管理层,算是暂时松了口气。

但这并不代表着泛海就可以高枕无忧。因为,泛海还没能从债务的泥潭中拔出。存在不确定性的,还有泛海的重整之路。重整具有自行重整和司法重整两种。泛海的司法预重整,已经在4月下旬,由北京市一中院启动了。不过,截至目前,泛海的重整进展,尚无公开信息。

柏文喜指出,泛海重整的核心是,“与债权人就债务安排进行商议,以减轻短期债务压力,让企业恢复经营,并最终走上正常运作并偿付相关债务。这也是不得已的情况下,对债权人权益的一个最大保护,就此而言,债务重整是要优于破产清算的。”

至于泛海的重整效果如何,“还是要看原始股东、公众投资者以及债权人之间的博弈与妥协的具体情况。因为这个涉及到债务削减、延期以及如何增信。”柏文喜说。

然而,从孙思们的反映来看,泛海很显然没有给债权人们一颗定心丸。一直未得到回应的孙思们非常气愤,他们打算继续向有关部门投诉泛海。“最怕就是没有希望,没有任何回应。”孙思说。